EBITDA – показатель, который помогает руководству компании оценить, как она работает, а инвесторам – узнать перспективы, связанные с возвратом вложенных средств.

Сведенья по этому показателю не отображаются в стандартной бухгалтерской отчетности и вычисляются отдельно. Чаще для необходимости понимать финансовую ситуацию в организации.

В этой статье расскажем, что такое EBITDA, для чего он нужен, виды, преимущества/недостатки, разберем, как рассчитать показатель.

Что такое EBITDA простыми словами

Аббревиатура EBITDA расшифровывается как Earnings Before Interest, Taxes, Depreciation and Amortization. Это показатель прибыли организации до вычета налога на прибыль, процента по текущим займам, амортизационным отчислениям по главным нематериальным активам.

Говоря простым языком, EBITDA отражает фактическую прибыль, которую получает организация в результате основной деятельности, и является показателем рентабельности.

История возникновения

С 80-х годов показатель EBITDA рассчитывали, чтобы показать, способна ли компания возмещать долги. В комплексе с данными о чистой прибыли он помогал определить, какую сумму организация сможет выплатить по процентам в ближайшем будущем.

Инвесторы интересовались EBITDA компаний, которые рассматривали в качестве активов. Показатель показывал сумму, которую можно было бы использовать для погашения займов.

Позднее расчетом EBITDA стали пользоваться многие организации, чтобы определить прибыль за текущий период, оценить возможность самофинансирования и рентабельность вложений. Сейчас это популярный показатель, который дает ответы на ряд вопросов.

Для чего нужно рассчитывать

Финансовый результат организации независимо от того, сколько времени было на него затрачено, показывает EBITDA. Влияет любая прибыль: за конкретный период, полученная задолженность дебиторов и т. д. Все это деньги, которыми компания может распоряжаться, например, погасить кредит или выплатить как дивиденды, за купленные облигации.

Благодаря расчету EBITDA аналитики, брокеры и инвесторы могут сравнивать организации на предмет кредитоспособности независимо от их государственной принадлежности, формы налогообложения. Также на него стоит обратить внимание крупным инвесторам, которые планируют слияние с компанией или действия по ее поглощению.

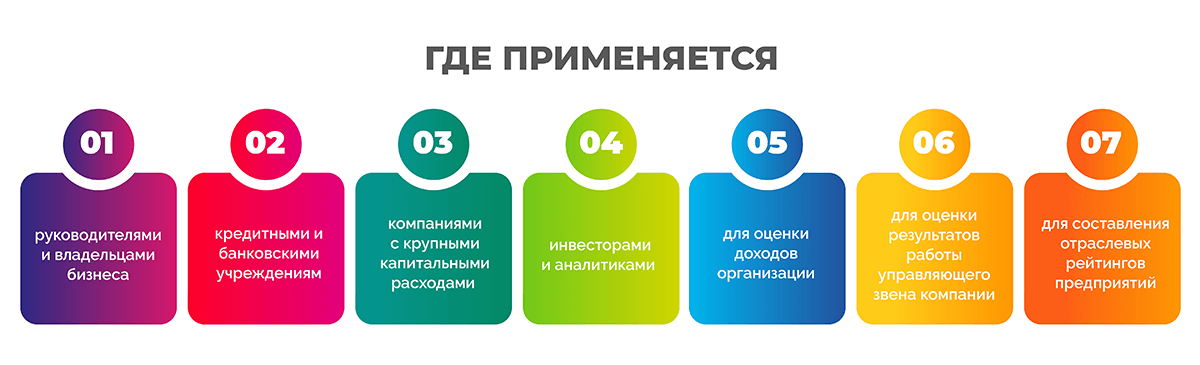

Где применяется

Сфера применения EBITDA – финансы, в основном крупных компаний. Этот показатель важен:

- руководителям и владельцам бизнеса, которым нужно определить финансовое положение и перспективы компании;

- кредитным и банковским учреждениям, которые должны оценивать заемщиков на предмет способности возмещать кредиты;

- компаниям с крупными капитальными расходами для демонстрации инвесторам доходов без учета налогов, процентов и амортизации;

- инвесторам и аналитикам для понимания реального применения компаниями вкладываемых средств;

- для оценки доходов организации, ее инвестиционной значимости и платежеспособности;

- для оценки результатов работы управляющего звена торговой компании;

- для составления отраслевых рейтингов предприятий.

В российской практике

В бухучете России EBITDA не определяется в стандартном комплексе показателей, но используется повсеместно. Особенно актуален у инвесторов, которые оценивают интенсивность возврата средств, инвестируемых в российские и зарубежные организации. Чтобы предоставить максимум данных, компании рассчитывают EBITDA и демонстрируют его в рамках годовой корпоративной отчетности.

Показатели EBITDA и EBIT

С показателем EBITDA мы уже познакомились в начале статьи. Что же такое EBIT?

EBIT расшифровывается как Earnings Before Interest and Taxes и означает прибыль до вычета налога на прибыль и процентов.

В чем разница

Из определений EBITDA и EBIT видно, что второй показатель учитывает затраты на амортизацию, чего нельзя сказать о первом. При этом задолженность остается неучтенной.

EBIT помогает отследить эффективность операций предприятия независимо от структуры капитала. Эти данные важны при анализе рентабельности инвестиций.

Расчет показателей

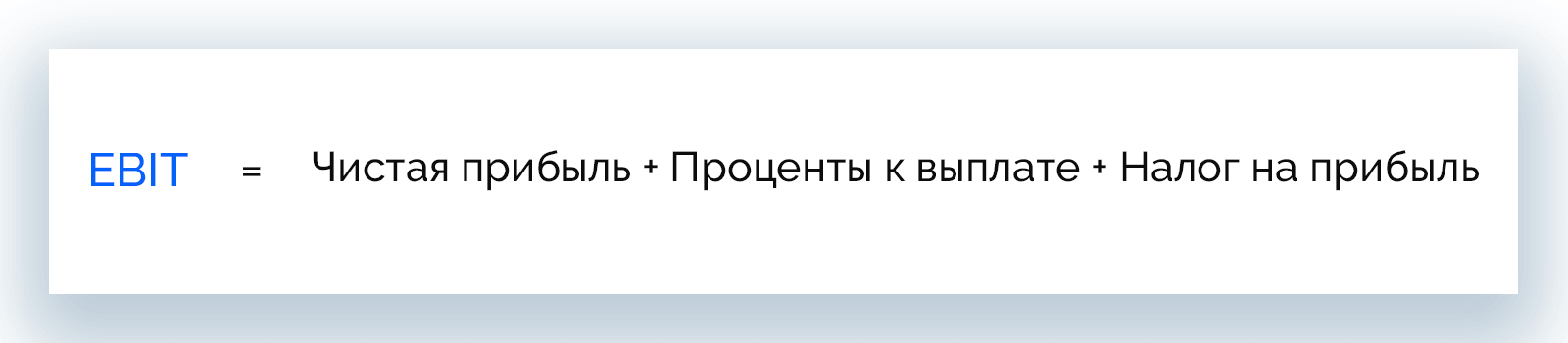

Формула EBIT выглядит так:

EBIT = ЧП + Проц + НПР

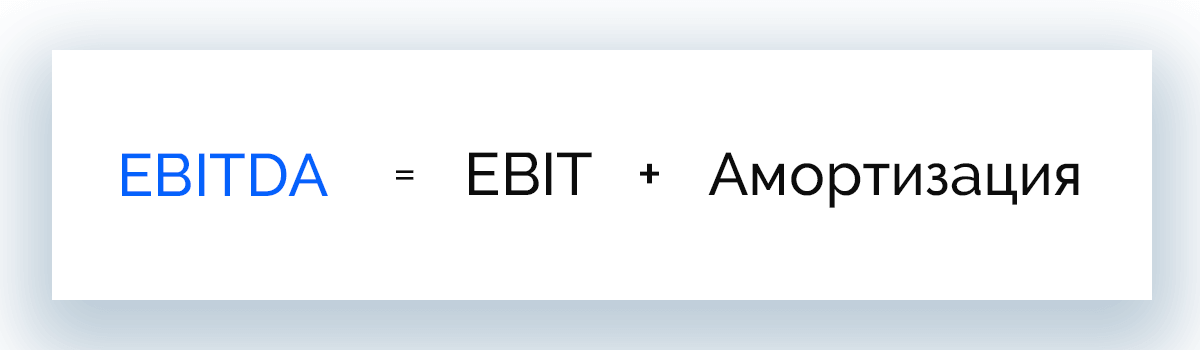

EBITDA рассчитывается как:

Где:

- ЧП – чистая прибыль;

- Проц – проценты к выплате;

- НПР – налог на прибыль;

EBITDA = EBIT + Амортизация

На практике вычислить EBITDA может быть трудно по двум причинам: разрозненный подход к учету затрат и неоперационных доходов, а также сложность получения или полное отсутствие сведений об амортизации.

Неоперационные расходы и доходы – главный камень преткновения при расчете EBITDA и EBIT. Отсутствие стандартизированных правил их учета привело к тому, что компании вынуждены рассчитывать скорректированный EBITDA или Adjusted EBITDA по своей схеме. Отдельные организации вовсе вычисляют его как операционную прибыль или применяют в расчете неоперационные расходы и доходы без конкретизации.

EBITDA и операционная прибыль – в чем разница

Операционная прибыль отражает успешность работы коммерческой организации, ее объем рассчитывается так:

Операционная прибыль = Выручка – Себестоимость продукта – Общие, коммерческие, админ. затраты – Прочие операционные затраты

В данном случае базовым значением, из которого вычитаются другие, выступает выручка, а при расчете EBITDA основа – чистая прибыль. На последнюю влияют единоразовые доходы/расходы, а также неоперационная прибыль/убытки.

Между операционной прибылью и EBITDA разница в том, что первая учитывает только коммерческие затраты, а вторая и неоперационные.

Связь с лизингом

Корректный расчет EBIT и EBITDA также зависит от данных по лизингу и аренде. Чтобы расчеты были верными, нужно точно классифицировать лизинговые расходы, но не всегда это легко.

Для детализации учета берут еще один измененный параметр – EBITDAR, который показывает, что аренда учитывается как финансовый лизинг и не влияет на величину показателя.

Применение

- В финансовом анализе. Несмотря на разницу, EBIT используют вместо операционной прибыли. Показатель задействуют в коэффициентах, которые показывают эффективность капиталов (собственного и заемного): ROA, ROIC. EBITDA применяют в основном в составе соотношения суммарного долга к EBITDA, что отражает долговую нагрузку организации по отношению к способности выплачивать задолженности.

- В оценке бизнеса. В этой сфере EBITDA особенно востребован, его применяют при построении фундаментальных финансовых моделей на 5-10 лет (доходный подход оценки бизнеса), а также используют в расчете мультипликаторов (сравнительная оценка бизнеса). Во втором случае показатель помогает оценить стоимость целой компании с учетом долговых обязательств (EV/EBITDA).

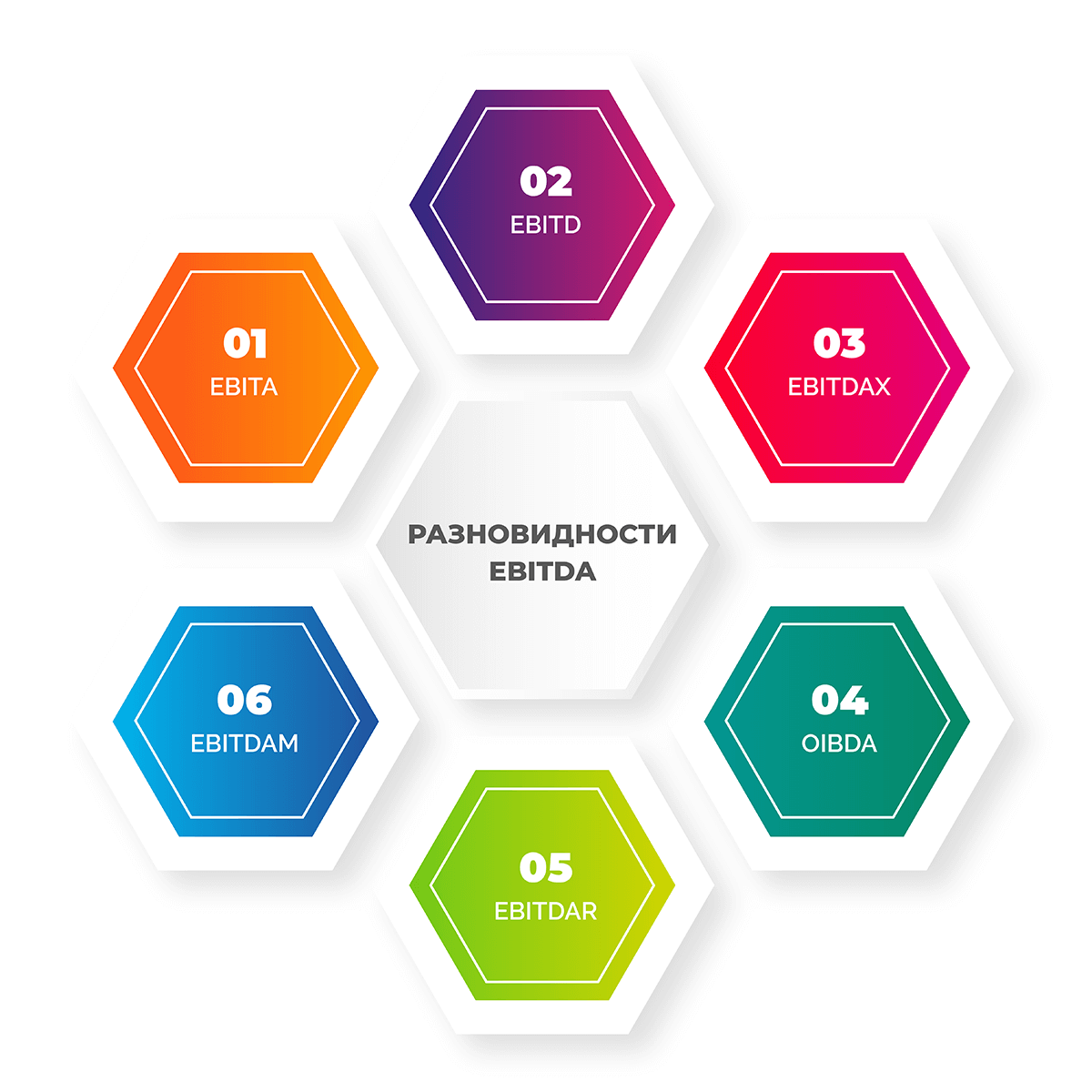

Разновидности EBITDA

EBITDA не всегда можно использовать в оригинальном виде. Для определенных целей были введены различные модификации.

- EBITA – исключен износ оборудования.

- EBITD – классическая формула за вычетом амортизации, применять следует, когда требуется оценить влияние на показатель разных методов амортизации, а также при формировании шаблонов.

- EBITDAX – учитывает затраты на разведку новых месторождений полезных ископаемых, применяется добывающими компаниями.

- OIBDA – формула не учитывает неоператционные затраты, при расчете показателя упор на операционную прибыль.

- EBITDAR – актуальна для организаций с большими затратами на аренду и оплату лизинга за купленную технику, формула учитывает эти расходы.

- EBITDAM – стандартная формула включает расходы на амортизацию и менеджмент.

Компании, которые несут нетипичные расходы, могут включать их в формулу EBITDA для корректного расчета, создавая новые модификации. Каждая такая организация будет применять скорректированную EBITDA с поправками на свою деятельность.

Плюсы и минусы показателя

EBITDA имеет ряд положительных сторон:

- наглядна для инвесторов;

- позволяет сравнивать организации из одной отрасли, но с разными политиками учета, величинами налоговых отчислений, структурами капитала;

- помогает повысить точность определения размера финансового потока для компенсации долгов за счет учета амортизации;

- позволяет делать расчет ряда коэффициентов, отражающих финансовую эффективность компаний.

К недостаткам показателя можно отнести следующие факторы.

- Не учитывает стоимость активов. EBITDA не отражает денежную прибыль компании, а показывает лишь результат операций и продаж, как будто используемые активы и финансирование были получены безвозмездно.

- Не учитывает оборотный капитал. Не берутся в расчет средства, которые компания тратит на материалы и оборудование для производства товаров/услуг.

- Не имеет стандартизированного способа расчета. Разные организации учитывают разные значения чистой прибыли при расчете показателя, что оставляет компаниям возможность корректировать показатель в свою пользу.

- Снижает оценку компании. По сравнению с чистой прибылью, мультипликаторы EBITDA оказываются ниже, что снижает стоимость акций и других ценных бумаг.

- Имеет ограничения. EBITDA нельзя брать за основу при оценке прибыльности организации. Его считают компании с дорогими активами, крупными займами. Незавидные показатели EBITDA могут указывать на некорректный расчет.

Как рассчитать EBITDA

EBITDA – такой показатель, который не отображается в рядовой финансовой отчетности, на него не распространяются типовые стандарты учета. Для вычисления нужно отдельно подготовить данные о размере операционной прибыли, налоговых отчислений, расходов на оплату труда и обучение работников без учета НДС. В зависимости от сферы деятельности предприятия при расчете могут вноситься корректировки с учетом затрат узкого назначения.

Существует несколько вариантов определения EBITDA, но, прежде чем перейти к формулам, разберем основные методы расчета этого показателя.

Методы расчета

Для расчета EBITDA применяют 2 метода: «сверху вниз» и «снизу вверх». Каждый из них имеет особенности, а применение оправдано в определенных ситуациях.

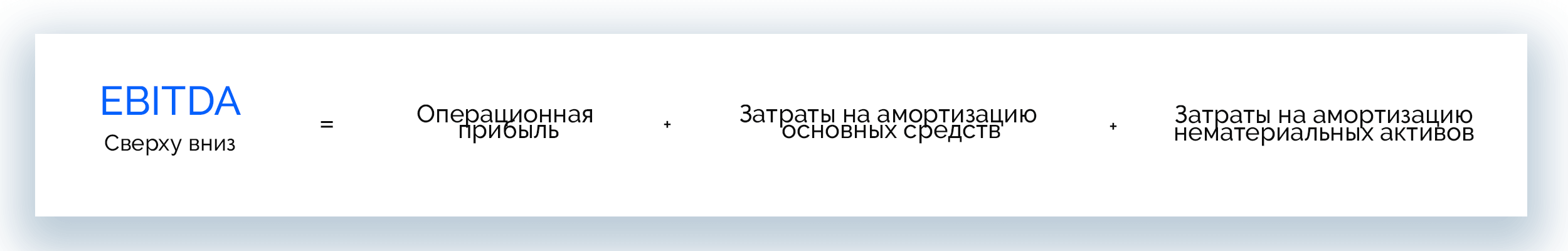

«Сверху вниз»

Этот метод расчета более простой и сравнительно более надежный.

Применяется следующая формула:

EBITDA = Операционная прибыль + Затраты на амортизацию основных средств + Затраты на амортизацию нематериальных активов

В данном случае операционная прибыль служит главным источником дохода предприятия. EBITDA отличается от этого показателя лишь размером амортизации. Часть организаций не учитывают амортизацию при расчете и по факту вычисляют показатель OIBDA.

Метод «сверху вниз» практически исключает ошибки и возможность введения акционеров в заблуждение, это его главное преимущество.

«Снизу вверх»

Основу расчета составляет чистая прибыль предприятия, к которой добавляются другие статьи расходов.

EBITDA = Чистая прибыль + Выплаты по процентам + Амортизация основных и нематериальных активов + Отчисления по налогам на прибыль.

Это сравнительно сложный метод расчета, который имеет существенный недостаток – параметр включает любые одноразовые и вторичные статьи отчетности, что снижает корректность подсчета и усложняет анализ EBITDA в динамике. Чтобы этого избежать, компании применяют корректировки.

Формула расчета

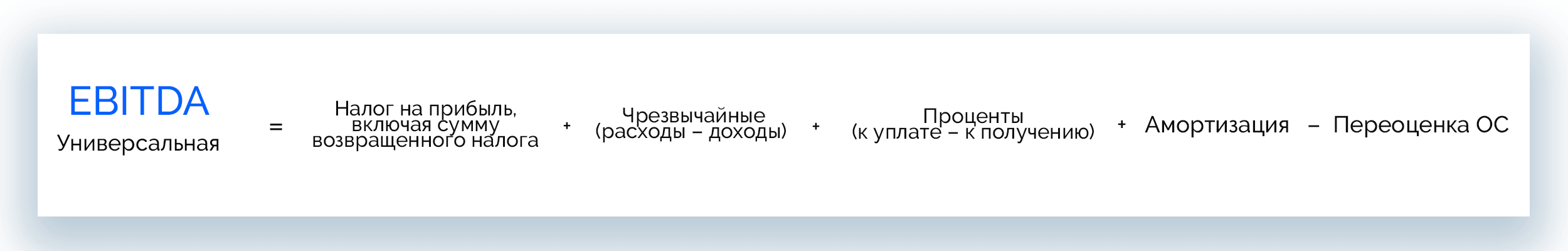

Способов расчета EBITDA много, рассмотрим наиболее универсальную формулу.

EBITDA = Налог на прибыль, включая сумму возвращенного налога + Чрезвычайные (расходы – доходы) + Проценты (к уплате – к получению) + Амортизация – Переоценка ОС.

Если показатель EBITDA отрицательный, это значит, что компания работает себе в убыток даже с учетом невыплаченных налогов, кредитов и амортизации. Поэтому необходимо добиваться положительных значений, однако и это не гарантирует прибыльность организации.

Расчет EBITDA по данным МСФО

Некоторые проводят расчет не по балансу, а по сведеньям из отчетности МСФО (US GAAP). При таком способе формула будет выглядеть так:

EBITDA = Чистая прибыль + Налог на прибыль + Возмещенные налог на прибыль + Внереализационные (расходы – доходы) + Оплаченные проценты – Принятые проценты + Амортизация ОС, заложенная в цену продукта – Переоценка активов.

Применение показателей, принятых в международной отчетности, которой пользуются разные страны, повышает точность вычислений. Однако, чтобы включить в расчет переменные, требуется вычислять их дополнительно.

Пример расчета

- чистая прибыль – 260 млн р.

- налог на прибыль – 78 млн р.

- возмещенный налог на прибыль – 0 р.

- внереализационные расходы – 52 млн р.

- внереализационные доходы – 58 млн р.

- оплаченные проценты – 193 млн р.

- принятые проценты – 26 млн р.

- амортизация ОС – 274 млн р.

- переоценка активов – 0 р.

EBITDA = 260 + 78 + 0 + 52 – 58 + 193 – 26 + 274 – 0 = 773 млн. руб.

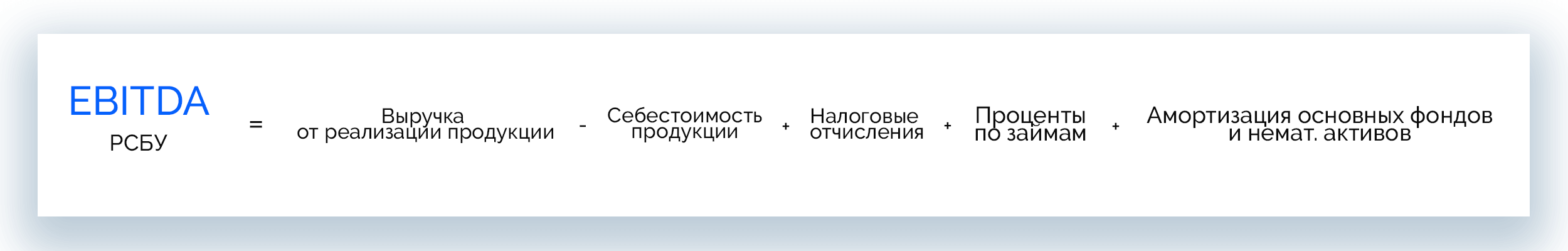

Расчет EBITDA по РСБУ

Чтобы вычислить значение EBITDA по РСБУ потребуется бухгалтерский баланс с приложением и отчет о финансовых результатах. Формула выглядит следующим образом:

EBITDA = Выручка от реализации продукции – Себестоимость продукции + Налоговые отчисления + Проценты по займам + Амортизация осн. фондов и немат. активов

Это более информативный и точный способ расчета, чем по бухгалтерскому балансу. Что касается сравнения с расчетом по данным МСФО, то стратегия по РСБУ характеризуется меньшей точностью, однако не требует дополнительных вычислительных операций.

Пример расчета

- Выручка от реализации – 14 млн р.

- Себестоимость – 9 млн р.

- Налоговые отчисления – 4 млн р.

- Проценты по займу – 0,7 млн р.

- Амортизация – 1,3 млн р.

Рассчитаем EBITDA:

EBITDA = 14 – 9 + 4 + 0,7 + 1,3 = 11 млн. руб.

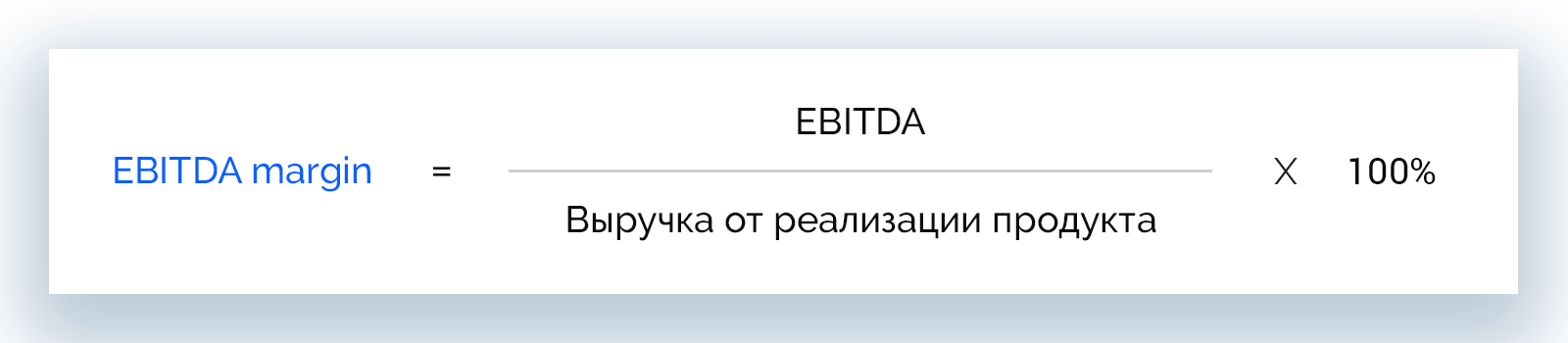

Рентабельность по EBITDA

EBITDA выступает основой для расчета других показателей, которые необходимы для более детального и глубокого анализа финансового состояния предприятия. Основной из этих показателей – рентабельность или EBITDA margin. Рассчитывается по формуле:

EBITDA margin = EBITDA / Выручка от реализации продукта * 100%

На основе приведенного выше примера рассчитаем индекс рентабельности предприятия EBITDA margin, который не учитывает задолженности по займам, амортизационные выплаты и налоги:

EBITDA margin = 11 / 14 * 100% = 78 %

Уровень рентабельности компании достаточно высокий, что может привлечь инвесторов в проект.

Также EBITDA участвует в следующих расчетах:

- Чистый долг / EBITDA;

- Сумма задолженностей / EBITDA;

- EBITDA / Процентный расход.

При оценке рентабельности компании смотрят, насколько показатель EBITDA превышает сумму долгов. Хорошим индикатором считается, если разница минимум 3-кратная в пользу EBITDA. Стандартных норм в данном случае не существует.

Расчет мультипликаторов с использованием EBITDA

Для проведения сравнительного анализа предприятий используют специальные коэффициенты – мультипликаторы. Для расчета некоторых из них требуется знать значение EBITDA.

- EBITDA interest – охват EBITDA. Демонстрирует, хватает ли компании прибыли для оплаты процентов. Рассчитывается так:

EBITDA interest = EBITDA + Платежи по процентам

или

EBITDA interest = (EBITDA + оплата лизинга) / (Оплата процентов по кредиту + Оплата аренды)

Если значение >1, это условно говорит о том, что капитала достаточно для оплаты процентов. - EV/EBITDA – период окупаемости вложений. Этот показатель важен инвесторам при принятии решения об инвестировании.

Для расчета нужно вычислить значение EV (рыночная стоимость):

EV = Рыночная стоимость всех акций + (Краткосрочная задолженность + Долгосрочная задолженность – Денежные средства и эквиваленты) + Доля акций сторонних акционеров - EBITDA margin – рентабельность предприятия до отчислений по всем статьям. Это относительный показатель, значение которого выражается в процентах. Формулу расчета читайте выше.

Условно принимается, что рентабельность, которая превышает 12%, говорит о прибыльности предприятия. Если же значение меньше 12%, компания может быть убыточной. - Debt/EBITDA – степень закредитованности предприятия. Мультипликатор показывает, за какой период фирма способна выплатить текущие долги, не привлекая дополнительные инвестиции. Рассчитывается как:

Debt/EBITDA = Все долги / EBITDA

Чем ниже значение, тем меньше сумма долговых обязательств у компании и тем ниже риск ее банкротства. Для получения объективной картины финансового состояния организации, этот показатель необходимо рассматривать в динамике.

Где найти готовую информацию

EBITDA, рассчитанный без учета процентов по кредитным займам и амортизационных отчислений, показывают в своих финансовых отчетах все публичные компании, которые ищут инвесторов, а также крупные организации.

Найти такие данные можно на официальных сайтах предприятий, где они открыто публикуются для обзора вместе с картой расчета.

Нужную информацию можно найти и на биржевых фондах (ETF). Такие ресурсы собирают в портфель данные о компаниях с фондового рынка, прогнозируют их производственные и финансовые перспективы, проводят оценку соответствия предприятий с точки зрения выгодного инвестирования.

Где можно посмотреть EBITDA

Чтобы узнать данные EBITDA известных зарубежных корпораций, не нужно искать отчетную финансовую документацию и вручную считать значения показателя. Некоторые финансовые сайты и биржи предоставляют такую информацию бесплатно. Достаточно ввести наименование компании, и среди прочих параметров будет отображаться значение EBITDA. Что это за сайты:

- finance.yahoo.com – раздел статистических данных на сайте содержит информацию о текущем EBITDA;

- morningstar.com – morningstar.com – здесь можно найти не только нужный показатель, но и просмотреть график динамики роста в течение последних 10 лет, что очень удобно для оценки инвестиционной привлекательности компании;

- finbox.io – на этом сайте можно получить информацию об изменении EBITDA по годам (максимальный промежуток – 10 лет), а также сравнить данные самых разных компаний наглядно с помощью диаграммы.

Применение для финансового анализа

На значение EBITDA часто ориентируются при:

- инвестиционном анализе: оценке компании при планировании слияния, поглощения или выкупа бизнеса.

- коэффициентном анализе: параметр позволяет провести эффективную оценку платежеспособности, долговой нагрузки, рентабельности фирмы.

Сопоставлять значения разных организаций бессмысленно, т. к. стандартизированная схема расчета отсутствует, каждая компания вычисляет EBITDA по-своему. При этом показатель не может быть воспринят как отражение реальной финансовой ситуации на предприятии, а является только одной из характеристик доходности или убыточности фирмы.

Если значение EBITDA со знаком «минус», это говорит о том, что на операционном уровне компания работает в убыток. При этом положительное значение показателя не свидетельствует об обратном. Например, инвестиции в оборотный капитал, которые не учитывает EBITDA, могут существенно снижать доходы предприятия.

В финансовом анализе EBITDA служит инструментом быстрого первичного сравнения. При прочих равных условиях лучшей считается организация с более высоким показателем. Затем необходимо глубже изучать финансовые параметры компаний, где EBITDA участвует при расчете коэффициентов.

Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите ctrl + enter